一、项目背景

新型冠状病毒给经济带来的影响不言自明,局面正在全球蔓延,人心还没彻底走出恐慌。在这次战役中,举国上下的各行各业都在经历着考验,凤凰涅槃,向“死”而生,只要在这次战役活下来,必将让我们民族和企业更加强大。对家庭也不例外,一样在经历着多重考验,从生老病死的疾患,到家庭财务的考验,甚至很多家庭真正值得焦虑的不是病毒,而是由此带来的家庭沉重负担和财富的萎缩;在这次危机下,我们重新审视自己的家庭风险控制情况,如何让这次危机变成家庭财富管理更趋健康的契机。

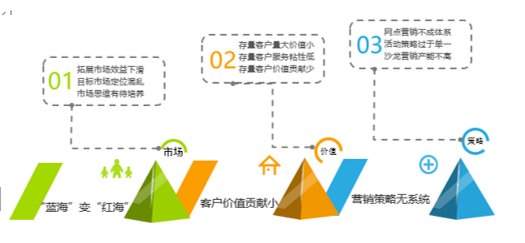

健康险是保险配置的核心产品,是所有保险销售人员必须掌握的基本技能。近几年来国家政策主导保险姓“保”,回归保障,让长期期缴类保险产品成为保险公司销售的主流产品,所以解决民生问题,普及和宣传健康险在这个关键时刻尤为重要

但我们和客户沟通健康保险时,心中充满了怀疑,开不了口··,当我们谈起了客户自身风险管理时候,专业知识的缺乏让我们谈论戛然而止·····,在这个金融市场快速发展的时代,在这个专业为王呼唤资产配置的大时代,必须要培养寿险精英

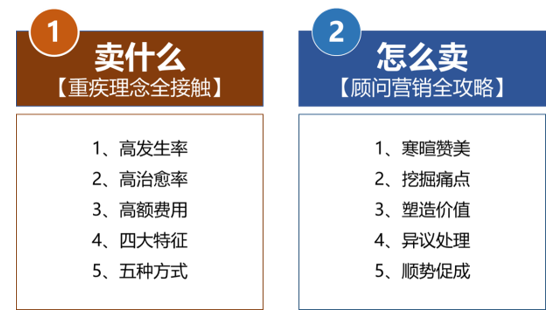

本课程设计的核心是提升我们营销团队的专业能力,了解重疾发生的概率及趋势,当前重疾的治疗水平及态势,知晓重疾的治疗费用及对家庭经济及幸福指数的影响,最后引出配置重疾险的重要性。通过课程学习,掌握服务于客户的健康保险保障,懂得如何挖掘需求,把握如何解决客户异议,引领学员一起通过资产配置,为客户解决家庭的财务和健康风险管理可能面临的挑战,提出了战略性的解决方案,检视家庭存在的各项财务健康管理问题,从而做出更加完整的产品计划,创造健康,守护家庭,通过案例解读,创造2020年的崭新局面。

项目目标– 实施亮点

“是什么”- 了解疫情对客户家庭财富和健康保障带来的考验,剖析重疾趋势 ,了解医治发展,深刻理解“重疾险”的理念及具体要点;

“为什么”- 了解家庭资产配置中不同的金融工具说承担的角色,特别是中大疾病保险,解读治疗费用 分析家庭影响,幸福指数下降 引出重疾需求

“怎么做“ – 了解如何审视家庭风险控制情况,如何让这次危机变成家庭财富管理更趋健康的契机,学会异议处理的基本策略,并能脱口而出处理客户各种异议,实现挖掘和持续开拓客户的自主能力

“有什么”- 案例分享

“我来做”- 演练通关

了解疫情后客户多层需要正在到来,对投资理财、健康医疗、资产安全,养老防病等各方面需求不断增加,本沟通将让大家学习家庭资产配置保险规划图,为家人保驾护航

三、项目实施方案

为了使项目顺利实行,保障项目效果最大化,本项目设计为2+3模式(2天进阶培训+2天导入),本次项目可分为以下2个阶段:

阶段一:进阶培训

1 学习一套特有的健康险进阶培训,从趋势入手,找对人说对话做对事三个角度切入重疾险的销售培训,最终成为重疾险的专业销售人士

2 令受训学员能独立完成微型沙龙活动的策划、实施、反馈、总结等事项;让沙龙活动开发成为客户开发的切入点,实现保险产品的购买。

阶段二:批量获客+精准营销

1、学习如何邀请客户参加沙龙,并通过团队配合达成批量获客的效果

2、建立一套完善的沙龙流程

3、总结一套适合高净值客户的邀约短信和微信

四、项目实施流程:进阶培训+实战演练+产品说明会

项目流程 | 执行主题 | 时间安排 | 执行内容 |

第一天 进阶培训 | 保险营销进阶辅导方案 | 学习一套特有的健康险进阶培训,从趋势入手,找对人说对话做对事三个角度切入重疾险的销售培训,最终成为重疾险的专业销售人士 | |

第二天 进阶培训 | 保险营销进阶辅导方案何模压训练过关+重疾险沙龙培训 | 1、学习如何邀请客户参加沙龙,并通过团队配合达成批量获客的效果 2、建立一套完善的沙龙流程 3、总结一套适合客户的邀约短信和微信 | |

第三天 实战演练:客户邀约 | 实战训练 项目PK规则及内容说明 | 项目分工及工作要点 | |

| 电话集中邀约客户 | 集中电话邀约:存量客户活动营销电话邀约

| ||

第四天 产品说明会和辅导 | 网点沙龙+产说会

老师主讲重疾沙龙 |

| |

第五天 客户经理陪访 + 经验萃取和固化 | 客户经理复盘 和重要客户1对1陪访

|

| |

| 固化总结会和未来计划 |

|

四、项目成果

1、课件类

1)2天培训课件的学员版

2、管理工具

1)业绩统计表、计划和成功榜

2)沙龙流程表

3)沙龙举办分工表

4)各类沙龙操作手册

3、营销工具

1)各类人群的营销策略

2)高净值人群的营销沙龙案例ppt

3)异议处理话术

4)线上互动策略表

5)保险销售话术100句

6)A/B/C客户分类和筛选表格

7)高净值客户保险资产配置表格

4、使用工具示例

1)客户信息记录表

2)个人理财经理工作日志

3)网点营销每日明星评选表

4)重疾产品销售FABE话术

5)沙龙邀请的短信和微信模板

6)沙龙主持参考稿件

五、课程大纲何课程模型

《专业销售之健康险》大纲

第一讲:疫情后的客户心态变化,以及健康险的市场趋势

一、疫情对保险行业带来的8大商机

第二讲:银保新寿功及导入工具

1、人生中的各大风险:意外、重疾、医疗、教育、养老

2、人生六张保单与保险规划流程

意外险

重疾、医疗险

-重疾的保障范畴、重疾险保额衡量

-从“一病返贫”谈重疾险

养老险

-从老年化社会想到“养老”

-养老准备三大支柱:社保养老、企业养老、个人准备差异性

-养老规划保险准备方式

子女教育险

子女意外险

财产险

3、通关演练

工具:边画边说风险金字塔

第三讲:找对人 – 观念沟通

一、从健康管理规划谈起

1. 早预防

2. 早诊断

3. 规范的治疗

4. 充足的财务支持

案例:现代人的生活压力

二、当前健康管理领域的三大趋势

1. 重大疾病常态化

2. 医疗水平越来越高

3. 越来越高昂的医疗开支

案例:现代人的生活压力

案例:明星离世的案例

三、重大疾病治疗及衍生费用

1. 国内医疗现状分析

2. 国外医治费用剖析

3. 各类相关费用分析

四、如何准备重疾金

1、社保

2、存款

3、投资

4、商保-报销型

5、商保-给付型

小组讨论:医保报销上下限图分析

案例:华为员工重疾离世

五、不同层次的人担心的事情是不一样的

演练:不同客户类型的需求分析和演练

第四讲、做对事 – 算一算比一比画一画

一、算一算 - 重大疾病疗及衍生费用

1、国内医疗现状分析

2、国外医治费用剖析

3、各类相关费用分析

二、比一比 - 社保和商保的区别

小组讨论:医保报销上下限图分析

案例:华为员工重疾离世

三、画一画 - 促成重疾

演练:大家学习用画图说保险

第五讲:说对话 - 模压训练

一、为什么买重疾险?

1)客户为了幸福而买,我们为了信仰而卖

2)客户对于健康险的需求来自于保险销售人员的风险认知

1、人性对于风险的认知不易察觉

2、理财经理的专业认知决定了客户的购买

3、理财经理的责任是客户购买健康险的真正需求

二、重疾险买多少?

1)家庭理财结构的预算

2)健康险风险保额的计算工具:冰山图(训练)

直接损失、间接损失、保额计算标准、不少算、不漏算

三、重疾险什么时候买?

四、利益介绍法的应用

1、FABE适应性分析

2、把握好客户心中的5个问题:

五、保障型产品FABE模压训练

1、模压训练不同于传统训练的特点

2、模压训练和通关

1)模压第一轮;1500字撰写 – 第一轮分享交流,评优点评

2)模压第二轮:500字修改完善 – 第二轮分享交流,评优点评

3)通关:

100字修改完善,用于微信等快速一分钟产品介绍

思路一:可以写成短信的形式,写好后第一时间发给客户!

思路二:可以写成顺口溜的形式,为自己的销售话术锦上添花!

4)分享:100字话术上台分享

第六讲:经验分享和萃取

1、案例演练和点评

2、团队演练:重疾保障的重要性的销售逻辑演练及通关

3、分享:公司内部优秀经验和案例,并教学员如何做好内化

《如何举办一场精品的网沙之批量获客》大纲

第一讲:实操•道 ——建立系统易复制

一、小沙龙会前筹备——定主题

1. 沙龙主题的三大方向:新、关、痛

2. 给沙龙起一个引人关注的活动名称:

1)博眼球法

2)蹭热度法

3)实用法

4)比喻法

3. 小沙龙的五大主题形式

4. 沙龙营销的人员分工(举“三人行”微操作案例)

二、沙龙会前筹备——勤造势

1. 宣传四大法

互联网 邀请函制作: H5邀请函制作教学

三、沙龙会前筹备——巧邀客

1. 沙龙客户邀约的四步曲

2. 客户筛选四要素

客户经营管理筛选工具:客户精细化档案管理三表

3. 邀约客户的形式

4. 邀约客户——电话邀约四原则

6. 与客户高效沟通的工具——分析客户个性与沟通方式

客户邀约分析工具:应邀客户反馈卡、沙龙候选客户资料表

7. 客户持续服务跟踪图

四、沙龙会中操作——妙营销

1. 推销与营销的区别

2. 魅力礼仪——形象代言人

3. 氛围——会场氛围的助攻与见证

4. 主持主讲——会场的灵魂人物

实操训练:精品小沙龙流程导图绘制

第二讲:演练•术 ——巧练流程出效果

一、沙龙会中操作——促成交

1. 有效促成的九大行为举止

2. 客户产生异议的四大类型

实操训练:客户四大异议场景促成话术演练

3. 分析不同收入各阶层客户的保险需求

二、沙龙会后追踪——快回访+加服务

1. 会后服务注意事项

实操训练: 沙龙流程导图完整绘制

三、沙龙现场大pk启动会

1. 会前

1)流程表模板

2)物料清单表

3)客户档案表(3张)

4)沙龙反馈表

5)应邀客户表

6)沙龙流程ppt模板(电子)

2. 会中

1)主持稿模板

2)女性沙龙之策划和亮点

3)有车一族沙龙之策划和亮点

4)电话邀约话术

5)微信邀约话术

6)短信邀约话术

7)常见异议处理

3. 会后

1)训后承诺表

2)训后追踪表(内勤)

3)沙龙策划总表

第三讲:客户沙龙的综合演练和过关