一、项目背景

中国保险市场在过去20年经历了高速增长。对比欧美等成熟市场,中国寿险市场目前渗透率仍相对较低。展望未来,大众富裕阶级崛起、老龄化、科技应用等因素保险行业将迎来巨大的发展契机,他们对健康保障和财富管理的需求将为银行保险带来持续的发展动力。

截止 2020年,大众富裕家庭的数量将以年均 7.8%的速度增长,在城市家庭户数中的占比将提升至59%。大众富裕家庭有着较强的保险意识与支付能力,同时也对产品的保障性、 多样性有更高的要求,支撑着对健康、意外、养老等产品的刚性需求,对资产的保障需求也会持续提高。 二是老龄化加剧为健康、医疗和养老类产品所带来的新需求。

银行、保险、证券——金融行业的三驾马车拉动我国经济持续稳定成长,更成为普通客户实现财富积累、财富管理和财富传承的重要载体。随着金融产品越来越丰富,金融市场日渐完善,客户对金融理财产品的选择性越来越强;客户理财意识逐渐成熟,对理财产品的多样化匹配要求也越来越高。银行在中国客户的心目中地位非凡,银行保险也将持续得到客户的青睐。

一方面政府对银行保险转型的支持,一方面是中国富裕家庭数量不断增加和保险意识提升,对银行保险发展带来的极大的利好,这是一次世纪性的机遇,我们的银保从业人员是否已经做好了充足的准备?本课程将引领大家一起探究如何成功转型,如何提升期交保险销售(穿插着趸交保险),成为更加专业,被客户更加推崇,成为行业精英的发展之道,创造2022年的崭新局面。

二、项目目标

1、学员收益

了解中国财富管理和保险朝阳大时代正在到来,了解中国高净值人士和大众富裕家庭未来保险需求倾向,特别是关于对健康问题、养老问题、资产增值、资产保全、税务筹划、财富传承等方面的关注

了解保险的意义与功用,理解保险从业者的使命,学会利用观念导入的方式来成交保大额单

本课程将从心态、视野和能力上三个方面帮助各位学员成功转型,顺势而为,全面提升自身实力,从直客的获客转化,到渠道产能提升,帮助各位成为更加专业,被客户更加推崇的银行保险专家。

让学员掌握不同年龄层次的客户感性销售银行各类保险的技巧, 针对不同细分人群整理一套行之有效的话术和行销方式

通过培训和实战辅导,提升银保培训岗位人员银保的渠道开拓、销售能力、客户开拓、过程管理能力,使其在未来的工作中能够较好履行岗位职责,养成常态化高效营销习惯

2、实战辅导

三 项目成果

1、课件类

1)2天培训课件的学员版

2、营销工具

1)各类人群的营销策略

2)异议处理话术

3)线上互动策略表

4)销售话术

5)A/B/C客户分类和筛选表格

3、使用工具示例

1)客户信息记录表

2)个人理财经理工作日志

3)网点营销每日明星评选表

4)产品销售FABE话术

第一讲: 视野篇- 从宏观市场到顶层设计判断未来趋势

一、2022的保险市场

1、基本面分析

百年不遇指大变局下的经济形势

政治局会议下八字方针“稳字当头,稳中求进”下的投资策略

马光远博士- 未来10年,宁可错过,不能犯错

中美客户投资的比较和趋势

2、资金面分析

3、政策面分析

共同富裕国策下的创富、守福和传富的金融工具

“创富”的过程更加注重合规性与可持续性- 合理创富

“守福”的核心是要做好资产的隔离规划,建立防火墙机制

“传富”的布局与安排需要更加前置更加系统 – 科学传富

第二讲:价值篇 – 增额终身寿和年金产品的战略价值与产品优势

增额终身寿和年金产品在家庭财富管理“八大规划”中的运用

1、转型:用数据是检验中国家庭抗风险能力

2、角色:理财顾问到家庭财富医生

3、专业:终身寿和年金产品在8大规划中的价值

二、增额终身寿和年金产品对客户的价值

1、理财属性(赚钱)- 财富保值、增值

2、功能属性(用钱)- 未来现金流规划

3、法律属性(守传钱)- 传承、税务、婚姻风险隔离

第三讲:销售篇 – 顾问式营销闭环

一. 接近客户-赢得信任

1、客户开发与产品定位

小组研讨:如何设计调查问卷表

2、利用电话进行邀约

电话邀约的流程

案例分享:40多岁的老员工,每次打电话都拿着他的“宝典”

3、厅堂面谈的三个步骤

工具1:厅堂5分钟如何为客户做资产配置? – 三金配置法则

工具2:如何实现基金、保险和存款同步配置? - 家庭标准普尔配置法

二、 KYC挖掘需求

1、客户信息收集- KYC的不同信息产生不同的作用

1)基础信息———判断客户潜在风险

2)外在信息———决定客户沟通策略

3)深层信息———提示客户配置方案

演练:风险识图-50个维度

2、KYC分析流程——客户KYC分析流程

1)资产结构:发现不合理

2)家庭结构:找到风险点

3)兴趣爱好:建立同理心

4)财富来源:思考解决方案

演练:客户的核心风险点——准确识别才能有的放矢

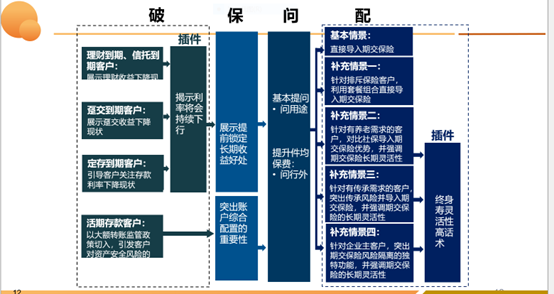

3、四大场景下的KYC激发需求展示和演练

4、案例:现场分组演练沟通法,掌握与客户沟通的切入点,并学会如何KYC客户。

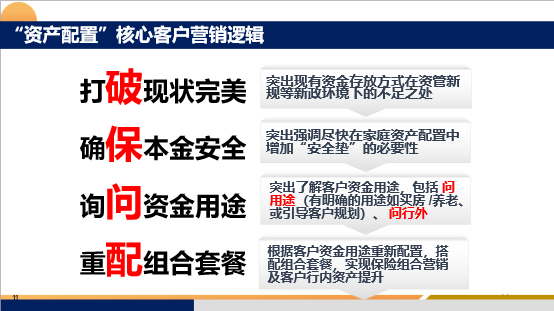

三、促成技巧 – 资产配置促成法

1、为什么要做保险资产配置

2、资产配置现代投资理论:即在风险可控的前提下实现收益最大化

案例:资产配置经典案例——耶鲁神话

2)资产配置与客户利益

- 资产新规将影响理财产品的收益和规模

- 多元化在资产配置中的作用

3)理解并实现客户的资产配置目标

4)资产配置占比的调整 – 保险的攻守兼备策略

3、成为资产管理专家学做三件事

会说一张图 – 家庭资产配置图

会用四象限

第一象限:玩转保单贷款的7大方法

案例:黄光裕和杜鹃的真实案例

第二象限:从全家健康保单角度来看资产配置合理否

第三象限:降息时代最值得做的事情就是获得长期稳定且有复利的收益确定性产品

游戏:抢钱游戏

第四象限:现在的现金流+未来的现金流

会讲一个故事

案例:徐总传统财富传承vs 金融工具+法律工具的传承之道

演练: 如何使用标普家庭资产四象限给客户配置年金保险

四、异议处理与跟进成交

1、异议处理核心

2、异议产生原因

3、解除抗拒点的标准公式;

场景: 认为买保险不如买房子

训练:学员对场景进行演练,讲师点评

4、评估成交机会

5、提出交易的要求(方案)

6、促成的五层方法

第四讲:场景篇 – 增额终身寿和年金产品营销两大大应用场景

(一)长期期缴之养老逆向销售法

一、客户理念沟通

1、看经济指标 -中国未富先老

2、看国民刚需- 社保的冬天

二、养老年金销售四步曲

1、了解需求

2、设定目标

3、工具比较

4、方案设定

1)建议客户的两个准备

及早准备

用对工具

2)成为养老年金专家学讲三件事

3)养老社区的附加价值

(二)高净值客户传承资金规划

一、人寿保险核心功能

1. 定向传承

2. 避免诉讼、公正

3. 保留控制权

4. 婚前、婚后财产隔离

5. 债务隔离

6. 遗产税规划

二、保单传承风险规划

1. 财富传承规划

1)财富传承的五大方法:遗嘱、保险、信托、赠与、法定

2)遗嘱

3)信托

4) 保险在财富传承与财富管理的作用(案例,重点讲解)

实战演练:王总家的财产传承

5) 几种工具的综合运用

结语:财富要规划,难免生变化,传承靠设计,不是靠运气

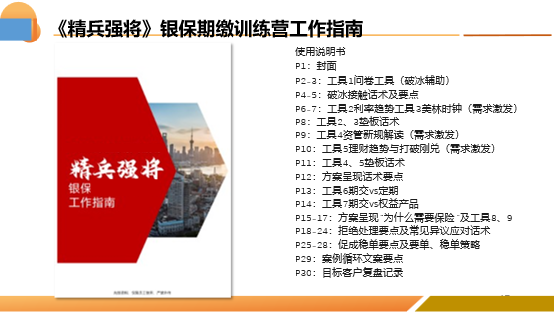

课纲二:辅导版

1、电话沟通辅导

2、面谈辅导

3、私享会和陪访辅导

4、提供整套话术和工具