课程背景:

各家银行产品同质化严重,逐利性客户逐渐增多,理财经理核心竞争手段基本没有,销售产品(增存款)基本状况是“靠人情,靠关系,求帮忙,求购买”,以上画面是众多银行理财经理(客户经理)常常遇到的场景,使得理财经理身心疲惫,究其原因:单一金融产品已不能对客户形成吸引力,需要更为专业的理财及资产配置等一揽子服务。

工总行个金部研发资产配置模块的负责人曾这样感慨,资产配置犹如夜空里面一科璀璨的星,很美,很亮,却很少人能碰触到,针对此,本课程进一步优化(简化)资产配置的相关流程,将财务规划模块直接改为资产配置模型。

课程收益:

● 通过掌握讲解资产配置的基本原理及大类资产配置,对全部产品作出梳理,并正确的搭配产品,提高理财经理销售成功率;

● 通过各类风险资产的巧妙应用,帮助客户经理构建“牢不可破”的客户关系,让客户走不了,跑不掉,离不开;

课程时间:1-1.5天(每天6小时),为提升效率,结业设计需要课下制作;

课程对象:大堂经理、个人客户经理、个人理财经理、零售条线的营销人员

课程人数:学员控制在60人以下为佳,将上课学员分为8小组或8组,以鱼骨形排列,中间留空(面积约6㎡)

课程大纲

第一讲:资产配置的内在机理及核心逻辑关系

思考:回本溯源:资产配置的本质思考与互动

资产配置的目的

1、资产配置的目的:降低风险,同时提高收益。

2、资产配置的意义(诺贝尔奖)

3、悖论:如何实现降低风险的同时,提高收益

资产配置数据模型演示

1、债券市场数据演示(简单计算)

2、资本市场数据演示(简单计算)

3、恒定比例策略下投资组合数据演示

4、资产配置模型演示结论

资产配置量化模型(教辅工具):程序演示三种资产项下的配置收益

影响投资获利的因素

资产配置的核心逻辑关系

案例:对抗人性的弱点——资产配置的核心逻辑

1、投资的获利的核心逻辑

2、利用人性的弱点判断市场的高点

3、恒定比例策略反了哪些人性?

案例故事:美国华尔街经济学家关于市场的判断

资本市场预测与投资人性的博弈

1、零和游戏的概念的导入

2、为什么盈亏不平衡——因为你是人

3、投资与人性(路演名称——牛市是小散亏损的主要原因)

奇思异想:利用人性的弱点判断市场的高点

奇思异想:利用人性的弱点判断市场的低点

奇思异想:一招判断市场的高点和低点(反过度自信)

奇思异想:一招判断股票的明天的涨跌(反过度自信)

4、理财经理针对大盘走势的看法

思考:哪些产品是对抗人性的?

本章小结

第二讲:客户资产配置有效性及量化分析与实景运用

前导:马科维茨的资产配置的前提假设条件

一、工具运用:双资产灵活配置试算表说明

1、双资产灵活配置试算表(5:5)

2、双资产灵活配置试算表(6:4)

3、双资产灵活配置试算表(7:3)

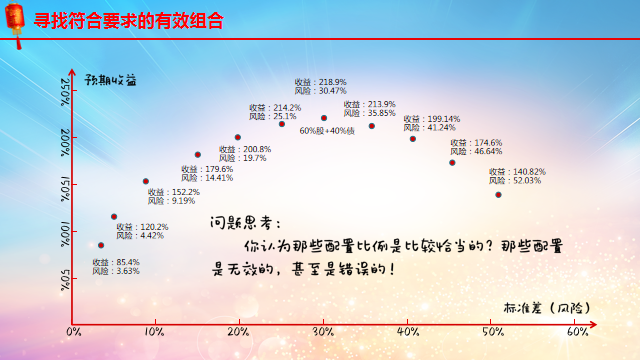

思考:寻找最符合要求的一组有效组合(讲义保留)

自动化模型运用:双资产灵活配置试算表(执行自动化程序—1001种投资组合)

二、马科维茨的投资组合的有效性(有效前沿)

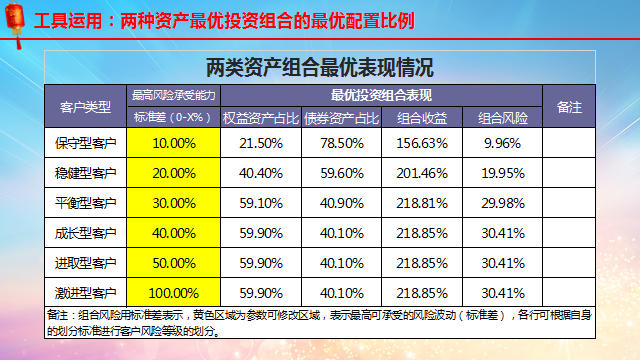

1、两种资产最优投资组合的最优配置比例

2、客户风险评估后的最优投资组合的配置比例

三、单项资产收益的构成(以房产为例——西格尔教授)

书籍摘要:西格尔教授研究成果——关于三类大类资产的长期投资收益比较

1、资产的抗通胀能力

2、资产的产出能力

3、资产的相对价格波动

四、有形资产的“另类”分类方法

1、钱生钱类

2、物生钱类

3、商品类

思考讨论:各类资产都包含的那些产品

五、拓展模型:三大类资产之商品类资产的模拟说明

1、三类资产灵活配置试算表(30:50:20)

2、三类资产灵活配置试算表(40:40:10)

3、三类资产灵活配置试算表(45:25:30)

思考:三类资产恒定比例资产配置组合可能性测试(5151种可能)

自动化模型运用:三资产灵活配置试算表(执行自动化程序—5151种投资组合)

4、资产配置中投资组合的有效前沿

六、自动化模型工具的运用:参数修改

1、各类资产的历史表现数据

2、各类资产配比,杠杆倍数,风险指标(标准差、波动率)

3、客户风险承受能力和意愿的划分。

4、增加资产配比种类,加入现金(货币基金)或者大额存单等;

5、客户资产配置方案生成数量(测试及最优方案生成数量)

6、展现方案,图形对比,内在的公式修改(交换效率、风险指标)

第三讲:大类资产市场的说明及资产类别分析与运用

全球利率视角分析

1、全球利率视角分析(全球发达国家/金砖五国/非洲等国)

2、关于利率的本质研讨

3、利率与GDP的关系

4、用利率去解释经济现象——民间融资(放高利贷)

5、用利率去解释经济现象——P2P互联网理财

债券类资产的分析

国内资本市场分析

案例分析:基金VS炒股——国内权益基金

案例讨论:亏损原因讨论——牛市是小散亏损的根本原因!

汇率视角分析——国外权益基金

保障类产品的分析——保险

商品类产品分析

1、黄金、房地产市场

2、歪理邪说——石油是永远用不完的

案例:石油的负数不仅打破开采价,更打破了我们的三观

互联网营销与传统金融工具

民间融资、P2P互联网理财

美林时钟——高大上营销工具的运用

银行端资产配置产品归纳与汇总(分三类)

思考讨论:最好的投资是什么品种?

第四讲:适合银行的资产配置模型分析

案例:标准普尔评级公司的由来

一、标准普尔家庭资产象限图说明

1、短期消费资产

2、意外重疾保障

3、权益资产

4、稳健固收资产

二、标准普尔家庭账户的平衡

1、账户1-2和账户3-4的平衡

2、账户3和账户4的平衡

3、资产配置的本质就是平衡

三、资产配置的简单模型数据说明

案例:恒定比例下的风险收益悖论(以债券基金和股混基金说明)

1. 资产配置的作用

2. 资产配置的要点

案例:3000点如何正确配置权益基金

四、资产配置的基本思路

1. 基本流程:

1)KYC客户分析

2)风险测评与理财诊断

3)资产配置方案提供

4)投资绩效评估与修正

5)定期检视与调整组合

互动讨论:医生是怎么做营销的?

2. 从资产期限角度谈资产配置

案例:从风险波动角度谈资产配置

五、客户光靠维护怎么行?服务好就能留住客户?

1. 营销和推销,要做营销,不做推销

六、客户都跟你一样保守?客户那么讨厌保险基金理财?

用资产配置的手段去“套住”“黏住”“绑紧”客户,离不开你

互动讨论:客户亏损状态心理分析

第五讲:产品策略:复杂金融产品配置策略中的误区纠偏(基金为主)

回本溯源:基金的本质

一、概论:基金能做你不能做的事(无所不能的基金)

二、基金背后对应的是什么?

1. 中国**银行基金诊断活动的案例思考(好学生与坏学生)

2. 基金经理——老司机和新司机

三、思考XX低碳环保的排名波动性的原因

四、我们凭什么选择一只基金?关于基金的名称

五、基金规模相关问题思考

1、基金规模影响——货币基金和指数基金

2、基金规模影响——权益基金,债券基金

案例:基金规模的大小与移仓换股的比喻

六、基金经理的苦恼

七、新概念——银行系基金和券商系基金

八、择“基”能力提升——股票基金 or 混合基金?

九、择“基”能力提升——主动管理型基金 or 被动指数型基金?

本章小结:如何选择一只基金呢?

第六讲:运用风险资产构建牢不可破的客户关系

一、新形势下财富管理市场中的客户关系

互动讨论:婚姻关系VS恋爱关系

一、客户关系的五个层次

1. 读懂中国文化中的情理法则

2. 互联网下的客户关系:微信工具

3. 互联网下的客户关系:社群营销

二、客户流失原因分析

1. 单一产品的客户流失率控制

2. 其它流失原因:产品、服务、关系、特殊

三、客户关系升级策略

1. 初级版:提升渗透率,捆绑销售

2. 进阶版:期限错配,风险搭配

3. 高阶版:资产配置,套牢客户

4. 创新版:非金融服务

四、风险资产的运用要点

讨论分析:哪些银行端风险资产黏性更大?

案例:招商银行的客户分层服务体系