课程背景:

“大众创业、万众创新”引领了无数创业者投身开创企业,百花齐放,以此同时,如何有效的开展创业,循序渐进的开拓市场,扩大团队,资源整合,打造一个有价值的企业,并且能够获得资本市场的青睐,这也是非常重要的关键事情。

这其中,深刻理解项目的商业价值,理解项目的估值方式就十分关键。同时,理解项目本身的商业模式如何设计,如何编写一份详实的商业计划书就十分关键,同时,编写一份能打动投资人的、要点突出的融资路演商业计划书也很关键,进一步有效运营不断提升项目的商业价值,项目就逐渐走向成功。

本课程以企业发展涉及的核心问题为主线,讨论了初创企业涉及的成长问题。透过案例的解剖来揭示创业过程的计划书和路演的关键重点技能,从而在变幻的商业环境中策划独特的成长路径。

课程收益:

● 深刻理解初创企业的价值逻辑

● 掌握初创企业商业计划书编写的要点和框架;

● 掌握融资路演的要点和技巧;

● 熟练掌握打开商业价值成长空间的思路和方法。

课程模型:

课程时间:2天,6小时/天

课程对象:企业中高管理层、创业企业家

课程方式:模型+测评、案例解剖、分组练习和研讨,体验式学习

课程大纲

第一讲:融资的逻辑

一、什么是企业价值?

1. 打造一个有价值的企业

1)客户价值

2)商业价值

3)股东价值

2. 创业你必须懂的估值法

1)初创企业估值

2)P/MAU法:基于活跃用户数估值

3)市销率法:基于销售额估值

4)市盈率法:基于利润估值

5)市净率法:基于净资产估值

6)成长股估值法:适用于高成长企业估值

7)现金流估值法

8)资产类评估法

练习:不同企业的估值以及适用的估值模型

商业案例:

3. 商业价值成长空间和成长路径

一、认识VC和PE机构

二、如何呈现企业的价值

3.研讨并理解:估值的调整

第二讲:商业计划书与融资规划

一、认识商业计划书

1. 商业计划书

2. 商业计划书与项目可行性研究报告的区别

二、商业计划书有什么用?

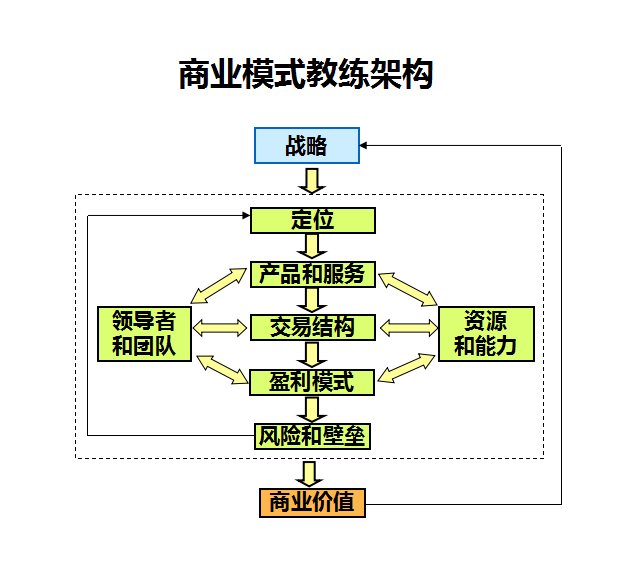

1. 商业模式创新设计架构

2. 运营模式在十个要素创新

三、如何撰写一份投资人喜爱的商业计划书?

1. 认识理解投资人

2. 计划书要传达的信息

3 .计划书初步方案评价

第三讲:融资路演

一、投资人关注的焦点

1. 三个要点

2. VC/PE选择项目因素的研究成果

3. 投资阶段与评估要点

二、融资路演

1.融资路演内容

2.问题准备( 投资人可能提问准备)

3.评委或投资人的关注点与攻击点在哪里

4.如何理性提出融资需求?

5.路演中的增分项和失分项

三. 路演实务

1.股权融资演示

2.股权融资演示PPT——常见错误

3.演讲的训练与技巧

分组讨论

分享、评比与总结