课程背景:

当我们和面前的客户沟通风险时,心中充满了不自信,开不了口···

当谈起了法律、税务、投资时,知识的缺乏让我们谈论戛然而止···

当我们艳羡业务高手签下一个又一个保单,听他们分享不同客户的默契沟通和关键点的林林总总,对保险专业服务能力的渴求写在我们的脸上···

课程收获:

换位思考寻找经验教训

寻找本质梳理保险意义

构建流程保单精准营销

课程时间:1-2天,6小时/天

授课对象:业绩高手

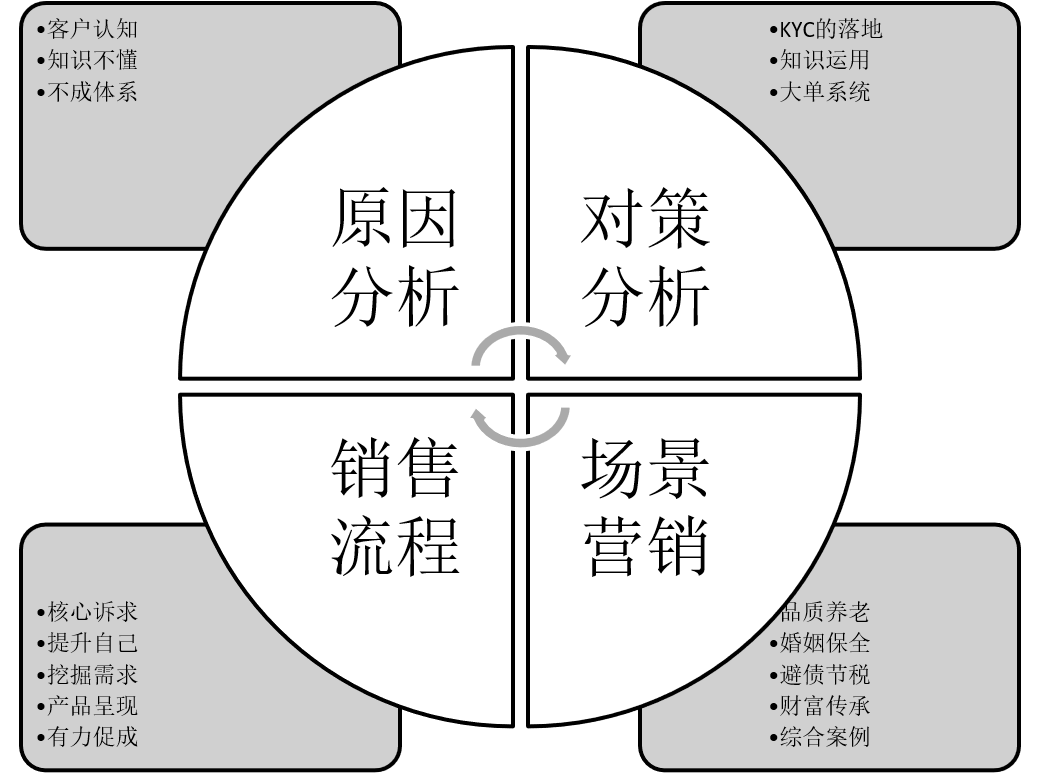

课程模型:

课程大纲:

课程大纲:

第一讲 为何成交不了客户

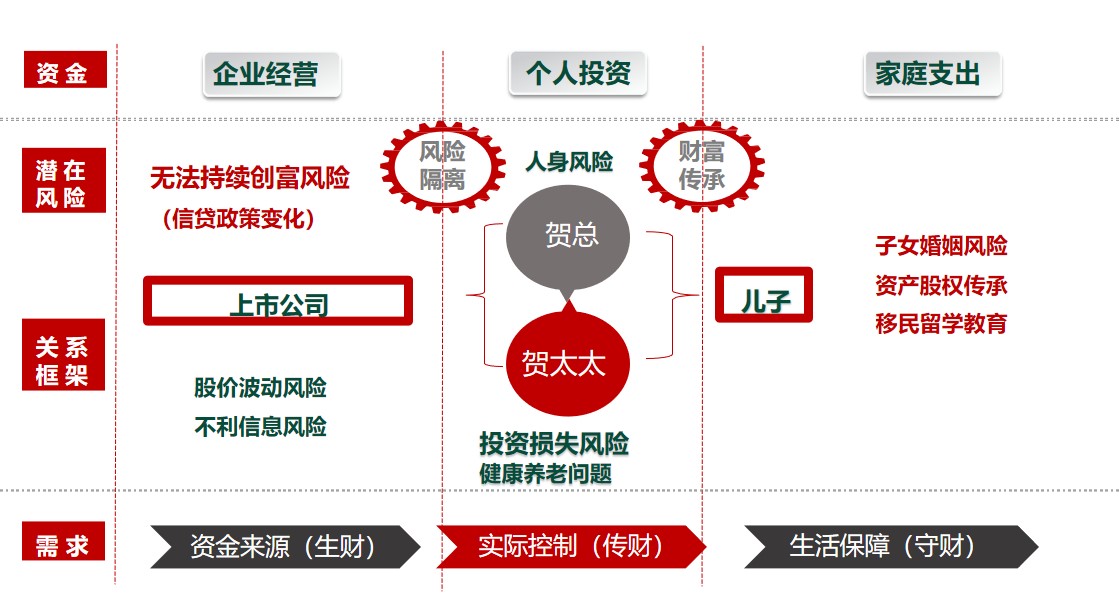

一、客户的KYC缺乏

1.客户显性与隐形需求

案例分析:贺总当前的KYC与需求梳理

2.客户没有时间与难以见面

分析:寻找价值与舒服的方式

二、专业知识是略懂还是真懂

1.商业法律缺乏

案例分析:保险避债节税功能的渊源

2.婚姻法律缺乏

案例分析:婚嫁金的法律认定与民法典的变化

3.传承法律缺乏

案例分析:遗嘱、赠予、家族信托、人寿保险分析

4.税务知识缺乏

案例分析:房产税试点与共同富裕

5.资产配置缺乏

分析:保险在资产配置中的作用与功能

(三)分享与销售逻辑的混乱

1.分享带给你时有时无的价值

分析:一个案例萃取与操作的难以执行

2.一个TOP应该具备哪些动作

分析:不同行业的绩优的共性

3.归根到底是逻辑出了问题

分析:大单逻辑的规律与自身的特点

第二讲 了解客户了解产品

(一)KYC的落地

分析:用户思维与客户思维

1.高端客户的认定

案例分析:资产与收入指标的价值

案例分析:男性客户与女性客户差异

案例分析:百万年薪客户的生活方式

2. KYC的最终目的

分析:CKY的三步骤

3.高端客户的型格特征

分析:如何快速识别客户型格

案例:九种型格客户的金融沟通

4.KYC的PPF九宫格训练

训练:小组创造PPF的话术

(二)KYP的落地

1.保险与家庭生命周期理论

2.保险的八大功能

3.终身寿险与年金险的功能区分

4.保单设计与筹划

(三) 建立保单销售系统

1.信念管理

分析:信念与客户沟通的关系

2.销售管理

分析:客户经营的四个阶段

3.客户管理

分析:合格客户数据库的条件

4.自我管理

分析:平衡人生与差异化客户经营

第三讲 专业销售流程梳理

导论:从恋爱观学习销售流程

(一)找客户核心诉求

1.安全感的四种诉求

2.幸福感的三种角度

(二)提高自己才自信

1.那些金融经济的指标

2.民法典、商法与税法知识

分析:婚嫁家庭篇的前后改变

分析:财富传承的法律基石

(三)挖掘客户的需求

1.破冰润滑的五种策略

2.聆听的五大层次

互动:某营销场景十个细节挖掘

3.需求挖掘:四阶段需求挖掘

情景演练:三种不同场景的需求挖掘

小组探讨:不同客户人群的四阶段需求挖掘模压

(四)适时地介绍产品

1.产品的三大层次

2.产品介绍:恋爱式的产品呈现

演练:终身寿险、年金险等保险产品的话术呈现

(五)异议处理与促成

1.拒绝处理:三大逻辑

案例分析:异议处理的“四流”

小组研讨:典型的异议话术模压

2.有力促成:话术剖析

“戴手表”逻辑:照顾家庭要趁早的运用

“受益人”逻辑:受益受害一念间的关键

工具运用:《保单客户营销落地跟进清单》

第四讲 基于场景案例实战

一、保单分项案例

1.品质养老的财富场景

案例分析:拆迁户品质养老和子女传承的保单设计

2.担心婚姻破灭的财富场景

案例分析:再婚家庭的婚前财产保全的保单设计

3.保险避债节税场景

案例分析:王总的保险避债与保单质押的保单设计

4.财富传承的家族传承场景

案例分析:上官先生的家族传承与保单变更的保单设计

二、复杂家庭的保单组合运用

1.智慧理财家庭幸福

案例分析:企业家太太李女士的资产配置与保险组合案例

2.创一代的财富传承

案例分析:企业主张总的家庭资产配置与财富传承案例

课程3-2-1总结:

1.印象深刻的3个收获

2.落地应用的2个工具

3.立刻执行的1个计划