课程背景:

在数字经济时代,企业需要从战略、经营和价值管理的视角进行财务报表分析,更好地满足价值管理、战略和经营决策需要,提升企业的价值创造能力和经营管理水平。

企业需要在财务报表的基础上进行经营分析、价值分析和战略分析,区分企业的经营活动和金融活动及各自对应的资产、负债以及损益和现金流量,更有效地反映企业的财务状况与经营成果,为企业进行战略规划、经营决策、提升管理、业绩评价等提供有效的信息支持,支持企业战略目标达成,提升企业价值。

课程收益:

● 掌握财务报表与财务分析,构建基于战略与价值管理导向的财务报表和分析体系,满足企业价值管理与决策支持需求。

● 学会企业财务报表与分析体系创新实践,包括增长能力分析、盈利能力分析、运营能力分析、现金流分析、资本结构分析等。

● 有效运用财务报表与分析,提供决策支持,促进企业提高经营管理水平和业绩。

课程时间:2天,6小时/天

课程对象:企业高管、业务人员、财务人员

课程方式:课堂讲述、图片展示、案例分析、小组讨论等方式

课程大纲

导入:从财务视角分析财务报表——理解财务逻辑

一、财务报表(三大报表)

1.资产负债表

2.利润表

3.现金流量表

案例解析:如何通过财务报表洞察企业的战略与价值创造能力

二、财务报表之间的逻辑关系

三、财务分析体系

1.杜邦分析法

2.财务比率分析

3.财务分析内容

1)财务分析vs经营分析

2)数据分析vs价值分析

3)业绩分析vs战略分析

第一篇 推陈出新——从战略经营视角分析财务报表:理解企业经营逻辑

报表一:资产负债表分析创新——基于战略经营视角

创新1:报表项目

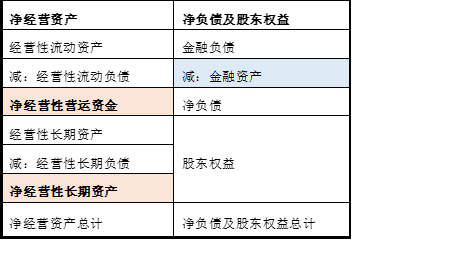

1. 经营资产vs经营负债——净经营资产

2. 金融资产vs金融负债——净金融负债

3. 经营性流动资产vs经营性流动负债——净经营营运资本

4. 经营性长期资产vs经营性长期负债——净经营长期资产

创新2:分析企业的资产结构与质量

营运资金结构、经营资产结构、金融资产结构、资本结构

支持:营运资金管理决策、投融资决策

创新3:分析企业的战略与运营能力

区分经营资产周转与其他资产——促进运营决策

关注:从总资产周转率到经营资产周转率

区分经营负债杠杆与金融负债杠杆——促进资本结构优化决策

关注:从资产负债率到金融负债率

4.经营资产与金融资产的价值创造能力分析

关注:从总资产回报率到经营资产回报率

案例:A公司的管理资产负债表分析——资产效率与资本结构

报表二:利润表分析创新——基于战略经营视角

创新1:报表项目创新

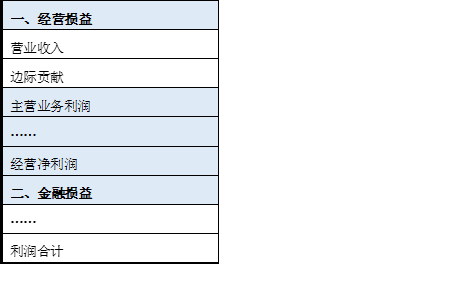

1. 区分边际贡献与毛利——分析产品盈利能力

2. 区分EBITDA与EBIT——分析经营盈利贡献

3. 区分主营业务利润与非经常性损益——分析主业与非主业的盈利贡献

4. 区分经营利润与金融损益——分析经营与金融业务的盈利贡献

5. 计算NOPAT与EVA——分析价值创造能力

创新二:企业盈利质量分析

——会计利润、管理利润、经济利润

创新三:企业盈利战略与盈利能力分析

1. 区分经营活动盈利能力与金融活动盈利能力——促进盈利决策

关注:从销售利润率到经营利润率

案例解析:经营净利润率、主营利润率更能反映企业的盈利能力

2. 企业盈利战略:低成本、差异化、集中

案例:A公司的管理利润表分析——盈利能力与盈利质量

报表三:现金流量表分析创新——基于战略经营视角

创新1:报表项目

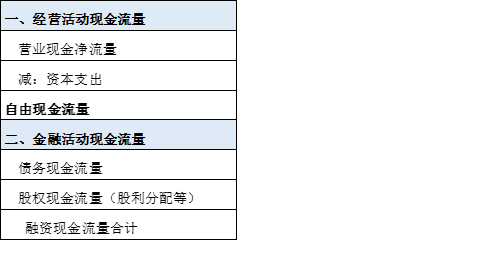

1.经营现金流的来源(经营净利润、营运资本优化)——支持盈利决策与运营决策

2.经营活动现金净流量对资本性支出的满足程度——支持投资决策

3.自由现金流量——支持企业估值与价值管理

4.金融活动现金流量——支持企业资本决策

5.债务现金流量、股权现金流量——支持企业优化资本结构与股利分配决策

创新2:分析企业的自由现金流

——分析自由现金流的来源与用途

案例解析:自由现金流比利润更能反映企业的价值创造能力

创新3:企业现金流管理战略与现金流创造能力分析

1.经营盈利质量与现金流贡献

2.营运资金效率与现金流贡献

3.投融资战略与现金流

案例:A公司的管理现金流量表分析——自由现金流的创造能力与利用效率

第二篇:财务报表分析与经营分析创新——基于战略与经营视角

创新一:企业增长能力分析

一、收入增长率分析

1)内含增长率(internal growth rate)

2)可持续增长率SGR

3)有机增长率

4)实际增长率

案例解析:全球500强企业实现可持续增长的关键成功因素

二、收入结构分析

业务收入、产品收入、区域收入、渠道收入、客户收入分析

三、收入变动因素分析

销量、价格、产品结构

四、行业收入对标分析

市场容量、市场份额、行业集中度、行业增幅、对手增幅分析

五、企业增长策略分析

六、企业增长风险分析

1.避免盲目扩张

2.避免财务资源不足

3.避免没有利润和现金流支撑的收入增长

分析二:盈利能力分析创新

一、盈利能力分析

1. 盈利分析指标创新

1)经营盈利能力:毛利率、边际贡献率、主营业务利润率、经营利润率

2)资本盈利能力:ROE

3)资产盈利能力:经营资产回报率ROOA、净经营资产回报率RNOA

4)价值创造能力:EVA

案例:壳牌公司等全球500强企业经营利润分析

2. 盈利结构分析(五个层面)

——业务、产品、区域、渠道、客户

3. 盈利对标分析

——行业盈利、对手盈利、内部对标分析

二、盈利策略分析

1. 分析主业盈利能力

2.战略性地创造价值

三、风险防范

1.避免对非经营利润的依赖

2.避免降低资产效率来获得利润

创新三:现金流创造能力分析

一、现金流分析指标

案例:壳牌公司等全球500强企业自由现金流分析

二、现金流管理策略分析

三、风险防范

1.避免现金流不足

2.避免以降低现金流来实现利润

创新四:企业营运效率分析

一、营运资金效率分析指标创新

二、营运资金管理策略分析

1)应收管理策略

2)库存管理策略

三、风险防范

1.库存风险

2.应收风险

案例:A公司营运资金效率分析

创新五:企业投资战略与资产效率分析——轻资产运营

一、企业投资分析

1.投资回报率

2.资产结构分析

3.资产质量分析

案例:全球500强A企业资产结构与资产质量分析

二、企业投资策略分析

1. 价值创造能力分析:投资回报大于WACC

2. 资源平衡分析:投资所需资金的筹集与运用

3. 聚焦主业

案例:壳牌公司等全球500强企业投资策略分析

三、风险防范

1.产能过剩

2.投机

3.资源不足

创新六:企业偿债能力分析

一、偿债能力分析指标

二、企业融资策略分析

1. 内源融资 vs 外部融资

2. 无息负债 vs 有息负债

3. 债务融资 vs 股权融资等

案例: A企业偿债能力分析

三、风险防范

1.避免高杠杆

2.避免融资成本大于价值创造

创新七:股东回报率与市场价值分析

一、股东回报分析

1)股息回报率

2)股价增值回报率

3)股东全部回报率TSR

二、市场价值分析

1)PE、PB、PS

2)股权价值

案例:全球500强股东回报率分析

创新八:企业价值创造能力分析

1. ROE的五大分析因素创新

2.ROE的三大分析指标创新

1)净经营资产回报率RNOA

2)净金融负债成本率

3)金融负债与权益比率

3.ROE的分析角度创新

1)从销售利润率到经营利润率

2)从资产负债率到金融负债率

3)从总资产周转率到经营资产周转率

课程收尾:回顾课程、答疑解惑