课程背景:

企业发展的核心问题是生存问题,而生存的关键是在于企业的财务管理。一名优秀的管理者,不仅拥有出色的业务能力,同时还应具备优秀的财务管理能力。“创业很艰难、守业很艰辛、发展很艰苦”,企业做大做强更需要精耕细作。那么在经营管理过程当中,到底什么样的财务运营分析能让企业发现问题、并及早解决问题?什么样的经营分析方能让投资人做到心中有数,未雨绸缪,并能真正提升和助力业务发展?“有控则强、失控则弱、无控则乱”,内控的好坏直接影响企业的效能!

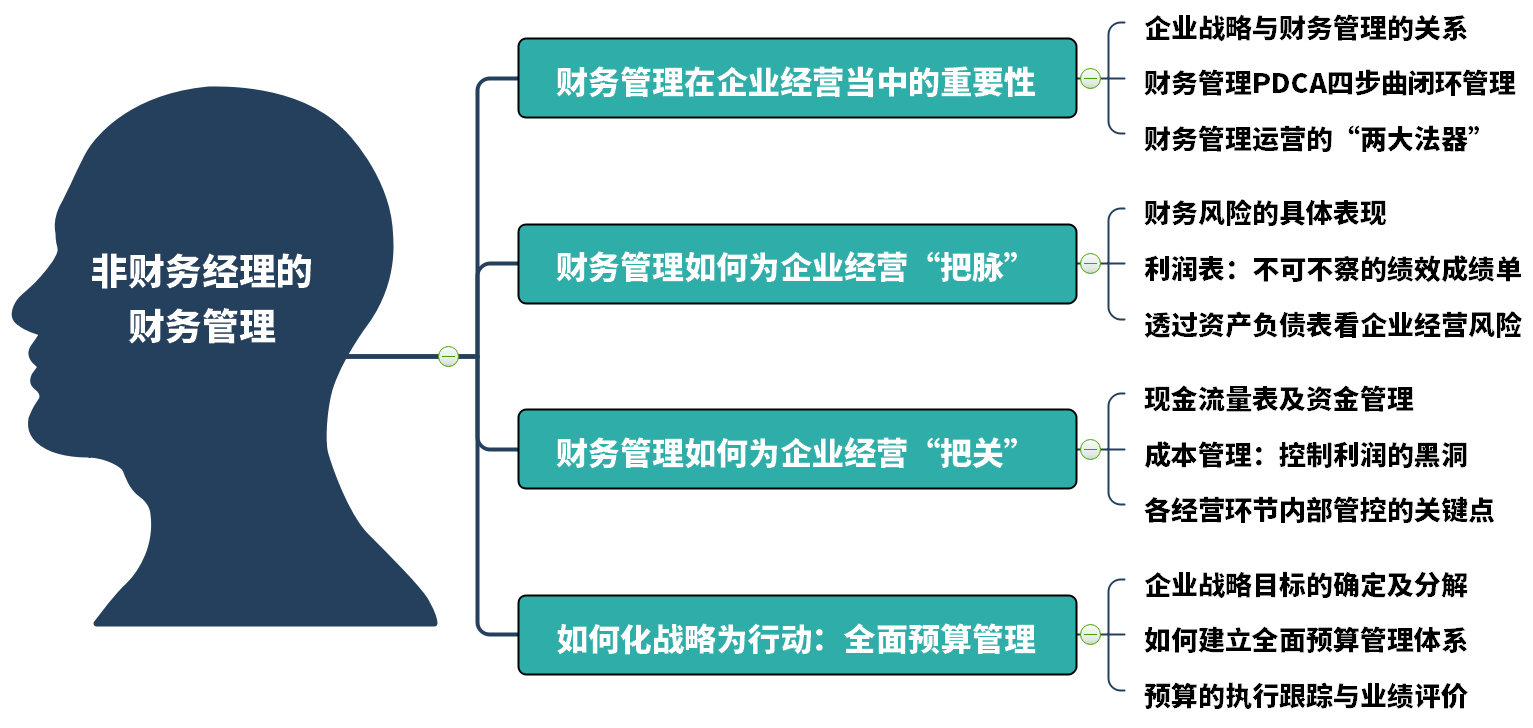

如何将成本管理的创新思维融合到公司的战略、管理和执行的每个环节,是每个企业管理者都需要思考的问题,如何做好企业的成本管理与控制已成为企业管理的重中之重。内控意识薄弱、风险管理机制不够完善,如何排内忧解外患、构建以风险为导向的内部控制尤为重要。《非财务经理的财务管理》减少、规避风险,控制成本、构建自身的财务运营分析与内部控制体系,做好分析与评估,采取相应的内部控制措施。

课程收益:

● 【精准决策】运用大数据的财务分析方法,提高企业决策质量,降低决策风险,在数据中找问题,在问题中找方法

● 【业财融合】让业务部门和财务部门由“业财分离”变成“业财融合”,让财务深入业务为业务赋能,让业务掌握财务为管理加分,一起助力企业发展

● 【案例实操】通过案例结合企业现状,展示如何做好财务运营分析与内部成本控制管理,通过实际经典案例,学会多维度思考管理

● 【熟练应用】学习掌握财务分析与成本费用的控制,熟练运用相应的工具方法举一反三,真正学以致用,创造出财务运营管理价值

课程时间:2天,6小时/天

课程对象:企业董事长、总经理、中高层管理干部、部门负责人、财务负责人及相关管理者

课程方式:讲师讲授+案例分析+经验分享+实操演练

课程模型:

课程大纲

互动环节导入启示

第一讲:财务管理在企业经营中的重要性

一、企业战略与财务管理的关系

1. 从财务数据中透析企业经营的本质问题

2. 做好财务管理为企业产生更好的经营成果

3. 企业精细化管理与财务管理命脉相连

4. 企业经营和财务管理步步惊心还需步步为营

5. 基于企业战略实施的角度理解财务规划与管理

6. 企业战略对财务规划与管理的影响

7. 如何通过战略财务规划管理提升企业价值

案例:管理者如何简易理解ROE和IRR重要指标

二、财务管理PDCA四步曲闭环管理

1. 通过数据发现实际管理问题

2. 深挖问题背后的真正原因

3. 深挖出原因后对症下药,提出解决办法及管理措施

4. 对采取的管理措施及改进办法进行效果检验,优化与完善管理过程

案例:如何从数据中发现实际管理问题

思考启示:从结构优化到范式转移,突破常规财务思维模式

思考启示:财务运营分析从不同维度折射分析出怎样的实际管理问题

三、财务管理运营的“两大法器”

1. “显微镜法”见微知著

1)层层深入,刨根问底

2)“五个为什么”分析法

案例讲解:企业利润为什么下降了?

2. “望远镜法”登高望远

1)对比行业财务价值,找到自身差距

案例:通过数据的对标分析激发员工的源动力

2)跳出财务看企业,看懂行业盈利模式

案例:某企业的反其道而行,突破常规财务思维

3)借鉴波特五力分析模型从行业的5个角度看企业

案例:透过五力模型分析企业的战略风险

3. 透过财务数据的表象,看透企业经营的本质

1)从现象透本质

2)从量变到质变

案例:警惕财务指标表象背后的假象

案例:察觉企业由盛转衰的蛛丝马迹

第二讲:财务管理如何为企业经营“把脉”

一、财务风险的具体表现

1. 资产负债率居高不下,无力偿还到期债务,且无重组计划;

2 关联企业之间转让资产、债务担保、转移资金等使资产灵活性降低;

3. 现金流入结构不合理、收益质量差、营业现金不足,现金流量入不敷出;

4. 资产运营效率低,应收账款和存货大量积压,周转率下降;

5. 营业收入发生萎缩,依靠关联交易或虚构销售收入来弥补;

6. 利润结构不合理,大量来自政府补贴,费用支出增加,税负较高;

7. 多元化经营处理不好,投资方向不明确,多样化经营处理欠妥;

8. 不动产投资额巨大、购建周期过长,用短期融资支持长期资产;

9. 缺乏基于提高企业核心竞争力和基于提高资产报酬的财务策略;

10. 税务筹划不当,税负过重,出现错计、漏缴,违规被罚款。

……

二、利润表:不可不察的绩效成绩单

1. 从结果着手,先看结果再找原因

2. 重点看盈利情况

3. 利润表的4大局限性

案例:税金操作背后的管理启示

4. 分析增长能力

5. 判断公司盈利持续性标准

1)重要客户是否稳定

2)利润是否靠主业

3)主营产品是否属于淘汰类范围

4)是否靠税收优惠或财政补贴吃饭

5)是否靠重要商标、专利等吃饭

三、透过资产负债表看企业经营风险

1. 通过截面,诊断企业是否“贫血”

2. 企业的“新陈代谢”是否正常

3. 资产的变现能力和流动性是否太差

4. 企业的债务负担是否“超重”

5. 资产决策的三大核心问题分析

1)从资产负债表看公司风险偏好

2)从资产负债表看公司战略转型

3)从资产负债表看公司决策成败

6. 透过资产负债表看清实质管理问题

1)资产未必是资产,看清财务数据的假象

2)负债未必是负债,负债的双面性

3)公司资产质量分析的“7大思路”

案例实操:如何轻松读懂企业利润表和资产负债表

第三讲:财务管理如何为企业经营“把关”

一、现金流量表及资金管理

1. 经营获得的现金流是立身之本

1)经营活动——企业造血功能

2)投资活动——企业换血功能

3)筹资活动——企业输血功能

2. 导致企业资金链断裂的五大核心原因

1)经营性现金流缺乏

2)固定资产投资过大

3)过多库存积压滞销

4)应收账款逾期过多

5)过多的短期借款

案例:某上市企业资金链断裂的前因后果

3. 如何作好资金筹划管理

1)日常经营管理之举

案例:做资金使用管理的“指挥官”而非“消防员”

案例:谨防业财之间资金筹划严重脱节

2)长期经营规划之措

a现金为王

b互补投资

c未雨绸缪

案例:某商业奇才的圭臬商业理念

二、成本管理:控制利润的黑洞

1. “为有源头活水来”之降本增效

2. 总成本战略将成本优势转化为核心竞争力

3. 控制成本之精髓“优化生产/业务流程”

3. 走向“先策后控”的成本耦合管理时代

4. 成本控制体现在细节处

5. 成本控制有限度需把握适度原则

6. 三个看不见的成本控制

案例讲解及落地方案执行

三、各经营环节内部管控的关键点及案例分享

1. 企业的“跑”、“冒”、“低”、“漏”乱象有哪些

2. 如何亮出“查”、“记”、“勤”、“改”尚方宝剑

3. 真实案例逐——为内控管理现身说法:物资及存货管理

1)采购环节的风险及流程管控关键点

2)出入库、调拨环节风险及流程管控关键点

3)盘点环节的风险及流程管控关键点

4. 合同管理环节的风险及流程管控关键点

5. 生产/制造环节的风险及流程管控关键点

6. 发票的合法合规风险管理

7. 收款、支票印鉴等财务风险管理的管控关键点

8. 费用支出、报销的合规合法管控关键点

9. 佣金支付、贪污受贿法律风险管理

10. 销售舞弊案例分析及内控防范

11. 应收账款的管理与催收技巧

1)应收账款的利弊分析及对企业影响的战略决策

2)应收账款管理原则及营销策略

3)应收账款的控制策略

4)应收账款催收基本策略及应对方法

案例:销售现“阴阳合同”,9人被刑拘的惨痛经历背后

案例:某大型企业合同管理的细节亮点范本

案例:存货漏洞管理带给企业的巨大经济损失案例

案例:发票管理带给企业的沉重代价

案例:合同管理闹出的乌龙最终对簿公堂事件

案例:生产制造物料管理产生的漏洞管理

第四讲:如何化战略为行动:全面预算管理

一、全面预算管理的“4W”

1. What-全面预算管理的目的与核心意义

1)企业战略的目标方向

2)协调各部门的重要手段

3)控制日常经营管理的工具

4)业绩考核的衡量标准

2. Why-全面预算管理的好处与真正作用

3. Who-全面预算管理是谁的事情

4. Which-全面预算管理的误区及盲区

1)避免预算过繁过细

2)避免让预算目标取代企业目标

3)避免因循守旧

4)避免一成不变

二、企业战略目标的确定及分解

1. 战略目标的确定及确定的依据

2. 战略目标的确定对运营管理的重要作用

3. 年度经营目标的确定及目标的分解

三、全面预算编制的原则

1. 充分做好预测和计划

2. 健全组织机构,完善各项规章制度

3. 忌浮夸:脱离实际,失去做预算的意义

4. 忌保守:留有余地,面临考核风险

案例:不同的企业现状如何制订适合自身的预算体系

四、如何建立全面预算管理体系

1. 预算的概念及重要管理基础

2. 预算的编制流程与方法

3. 如何确定合理的预算目标?

4. SMART原则

5. 预算编制中的部门角色与数据质量控制

五、预算的执行跟踪与业绩评价

1. 预算跟踪的目标与重要方法

2. 预算执行与反馈中的部门角色

3. 如何分析预算及评价绩效?

4. 如何“锁定”重点监控的部门费用?