课程背景:

课程背景:

企业通过投资并购,可以扩大规模,提高市场占有率,可以控制关键原材料、销售渠道,以最快速度实现企业多元化发展,因此投资并购是企业发展的核心活动之一。但投资并购往往涉及金额不菲,稍有不慎,一次失败可以让多年苦心经营的成果付之东流。

本课程以多个行业上市公司公开的信息作为案例背景,剖析投资并购涉及的股权架构设计、公司估值、交易方案等方方面面的关键点。

本课程老师是极少数同时拥有注册会计师、特许金融分析师的财务、金融顶尖人才,历经销售副总、投资总监、财务总监、上市公司董秘,善于从多维度对投资、财务、金融进行剖析,观点独特。

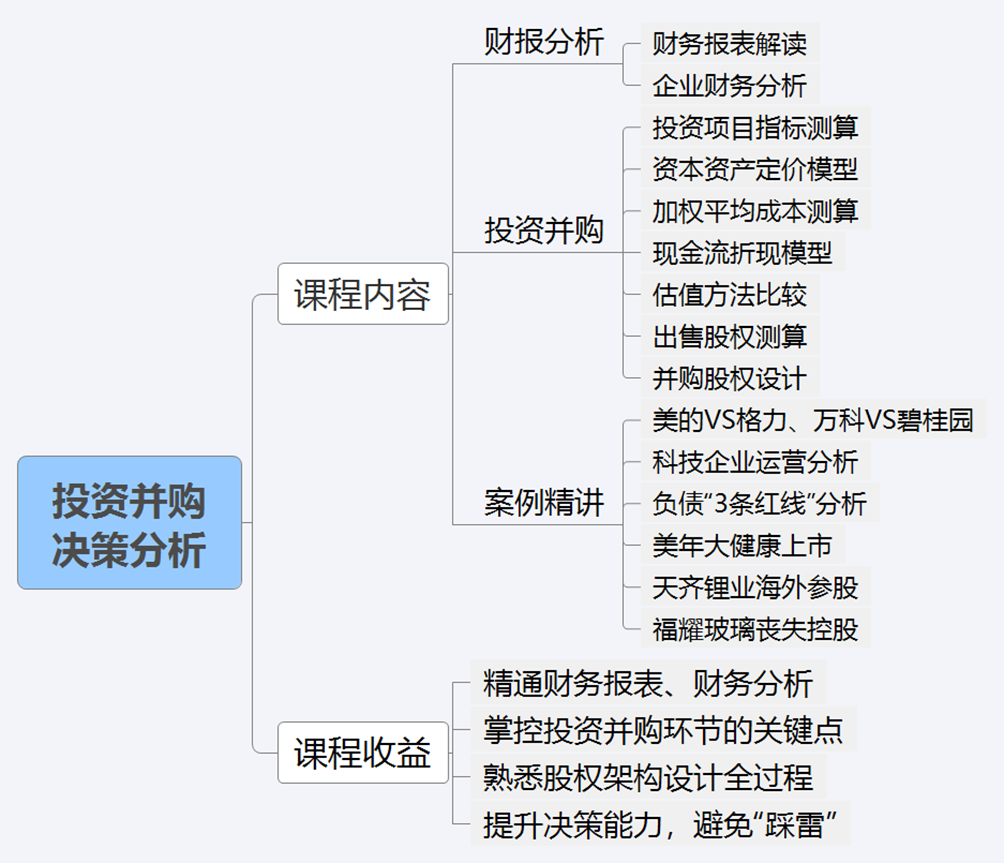

课程收益:

● 精通财务报表和财务分析;掌握公司估值方法

● 通过贴近现实案例的小组课堂实操演练,学会现金流折现模型,摈弃传统的静态投资评估方法

● 通过复杂、代表性的上市公司投资并购案例,从交易的起点到终点,一步一个脚印,帮助学员理清思路,知道怎么做并购决策,并且事后检讨成败,避免“踩中”连全体专业人员都没看出的“十几亿元”的“巨坑”,消除传统并购方案的“误区”

● 熟悉投资并购涉及的股权架构设计方案、持股平台及相关税负

课程时间:1-2天,6小时/天

课程对象:财务人员、其他人员

课程方式:老师讲授+案例分析+学员讨论,全程互动

课程特色:

实用:课程内容以现实案例为导向,透彻理解背后的逻辑,而不是枯燥“知识点”的堆砌!

轻松学会、学透:不需要任何专业基础,只要学员曾经小学毕业。不需要记忆、没有公式,高深理论通俗化,大道至简,一切都是“讲道理”!

课程大纲

导入:理解财务报表的总体思路

1. 财报三表勾稽关系

2. 资产、负债、权益、损益类科目及会计分录透彻理解

第一讲:财务报表解读及财务分析

一、资产负债表

1. 货币资金与现金及现金等价物

2. 应收账款账龄分析、应收账款减值

3. 存货减值

4. 合同资产、合同履约成本、合同取得成本

5. 固定资产、投资性房地产、无形资产 、递延所得税资产及负债

6. 金融工具(交易性金融资产、其他权益工具投资、债权投资、其他债权投资)

7. 长期股权投资、商誉

8. 应付账款、合同负债、应付债券

9. 其他权益工具、可转债、库存股、其他综合收益、未分配利润

二、利润表

1. 收入、成本的驱动因素测算,评价相关业务部门的表现

分析:财务费用、汇兑损益、利息资本化、投资收益、资产减值损失、信用减值损失、公允值变动损益、其他收益、所得税费用

2. 营业利润、净利润、每股收益

研讨:为什么利润增长幅度大幅抛离收入?

三、现金流量表

研讨:为什么盈利能力不错的企业可能会破产?为什么盈利不等于现金流?什么样的现金流才是“好”现金流?

2. 企业运营的逻辑

第二讲:三大事件分析了解企业运营

一、美的VS格力、万科VS碧桂园

1. 净资产收益率的杜邦分析法——三驾马车:盈利能力、运营效率、财务杠杆分析

2. 盈利能力、运营效率真能分开评估还是取决于商业模式?

二、监管机构对房地产三条“红线”的分析

1. 剔除预收款后的资产负债率、净负债率、现金短债比的异同和内在联系

2. 如何提高和降低相关比率

三、半导体显示器龙头企业——京东方科技集团运营分析

1. 从损益表、现金流量表和运营数据评价企业的经营状况和对未来的启示

2. 从资产负债表和分红数据评价企业历年的运营表现

3. 解读营运能力指标、成长能力指标、盈利能力指标、财务风险指标

4. 从增发配股和公司股价表现评价股东投资的成效

第三讲:投资项目评估及股权并购财务分析

模型:现金流模型及决策

探讨:为什么是现金流折现模型,而不是盈利折现模型?为什么要折现?折现率用资金成本?思维的误区在哪?

1. 投资回收期、净现值、内含报酬率

2. 内含报酬率的本质

(实操)小组研讨:公交集团购置2部新能源车用于2条新线路,部分资金银行贷款

1. 用EXCEL设计高效、简洁的投资评估模型

2. 如何预测损益表?如何由净利润调节到经营活动现金流?

3. 测算投资回收期、净现值、内含报酬率、资本金总回报率

4. 银行融资对各指标的影响

5. 如果运营数据变化,购置车款总价不能超过多少才能达致盈亏平衡?

6. 投资事后管理

第四讲:从现实出发讲解股权收购过程

一、美年大健康入股上市公司股权并购全过程

1. 交易架构设置

2. 债务成本、普通股成本、加权平均成本

3. 资本资产定价模型CAPM的精准理解和测算

4. 公司估值:成本法、市场法、收益法

5. 非经营性资产评估:货币资金、金融资产、应收账款、存货、长期股权投资、应付款项、应付职工薪酬、应交税费、长期借款评估程序及方法

6. 发行股份价格、股份数量因派息及送红股的调整

7. 交易对价对买卖双方的公平性判定及事后检讨

8. 业绩对赌

9. 股权架构设计:初创、引入投资者、增资、股改

10. 收购子公司、子公司少数股东转股上市公司

11. 收购、增资、控股三部曲

12. 股权激励平台

二、天齐锂业收购智利SQM 公司 23.77%股权

1. 仅从盈利数据、利息支出及投资收益分析此次收购的成效

2. 面对售价的大幅下调,对财务报表的哪些科目以及整体有什么影响?

三、福耀玻璃出售 75% 子公司股权

1. 处置75%股权投资收益计算

2. 剩余25%股权价值计算