一、课程背景:

中国寿险市场在过去20年经历了高速增长,对比欧美等成熟市场,中国寿险市场目前渗透率仍相对较低。展望未来,大众富裕阶级崛起、老龄化、科技应用等因素保险行业将迎来巨大的发展契机,他们对养老保障和财富管理的需求将为寿险带来持续的发展动力。

本课程从从资产配置、养老储备、强制储蓄、子女教育搭配的年金险入手,结合还原场景的培方式,训练销售人员掌握围绕账户的固收+的沟通技巧,把握一年一度的销售时机,走上绩优之路,创造2024年的崭新局面。

二、课程目标:

通过经济形势的分析,引导销售员关注当前形势,强化未来降息预期,强调产品竞争优势;

了解中国财富管理和保险朝阳大时代正在到来,了解中国大众富裕家庭未来保险需求倾向,特别是关于对养老问题、子女教育、税务筹划、财富传承等方面的关注

掌握本公司固收+保险产品优势及销售策略,并且为客户量身定做保险规划和资产配置

销售循环每个环节的流程、技巧、话术,具备销售整体化思路,提高销售成功率;

三、课程时间:1天

四、课程方式:讲授、案例解读、情景训练

五、课程对象:绩优,主管

六、课程方式:讲授、案例解读及模拟实战训练

七、课程大纲

第一讲:策略篇 – 两会后的“固收+”未来热卖趋势预估

一、基本面分析

1.百年不遇指大变局下的经济形势

新闻解读:

2.政治局会议下八字方针“稳字当头,稳中求进”下的投资策略

新闻解读:

3.中美客户投资的比较和趋势

新闻解读:

二、资金面分析

1.资管新规的财富新趋势 – 保险的春天真的来了

2.市场利率下降趋势,

新闻解读:8月央行发布的降准和四大行大额存款降息新闻看

3.居民预防性储蓄动机强化的深层背景

新闻解读:中国居民高比例储蓄动机调研

中国人防病防老的“安全感缺失”+ 金融工具不匹配性跃然纸上

4.恒大财富与中植系接连暴雷

新闻解读:

5、3.0时代来临下,保险行业的转型

新闻解读

第三碗面 – “政策面”

一、政府工作报告- 聚焦养老保障

1.第七次人口普查,人口老龄化带给保险业的机遇

-人口红利消失 经济进入下行周期

-人口老龄化催生健康及养老需求

-70、80面临的养老危机

-三胎政策背后的中国未富先老困局

- 大力发展第三支柱个人养老金成为养老金融改革的关键环节

2. 三个冬天:人口的冬天、社保的冬天、人生的冬天

3.实施积极应对人口老龄化国家战略。

解读:城乡居民基础养老金月最低标准提高20元,完善养老保险全国统筹。解读:在全国实施个人养老金制度,积极发展第三支柱养老保险。

4.加大义务教育、基本养老、基本医疗等财政补助力度

解读:提高“一老一小”个人所得税专项附加扣除标准,6600多万纳税人受益

5.大力发展科技金融、绿色金融、普惠金融、养老金融、数字金融

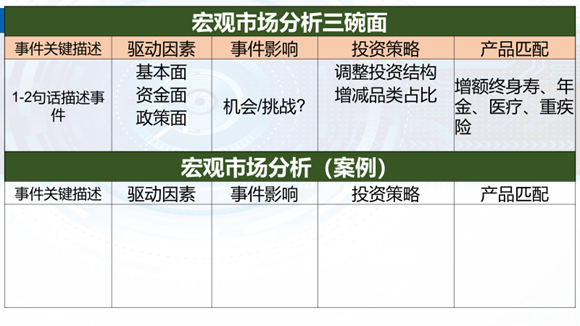

金融工具:宏观“三碗面”的营销思路

现场演练:身边的热点和新闻,转化为自己营销保险的有力佐证

第二讲:价值篇- 一“固收+”分红险的价值与营销逻辑

一、 分红险在家庭财富管理“八大规划”中的运用

角色转型:理财顾问到家庭财富医生

二 分红险概述与运作机制

1.中国寿险市场下一个五年的增长引擎: 产品保障升级与创新

IRR3.5%增额终身寿之后,下一个爆款是“低保底+高浮动”年金险

2.分红险概述与运作机制

详细介绍分红险的定义、特点、运作流程及其在保险市场中的地位和作用。

3.历年分红险市场发展回顾

分析过去几年分红险的市场表现,包括销售情况、收益分配、客户反馈等方面,从中总结经验教训。

4.分红险市场趋势预测与影响因素

基于数据分析,预测未来分红险市场的发展趋势,并探讨可能影响市场走势的关键因素。

5.分红险投资策略与风险管理

给出针对分红险的投资建议,包括选择策略、长期规划以及风险评估与控制方法,以帮助投资者更好地参与分红险市场。

三、分红险对中高端客户的价值

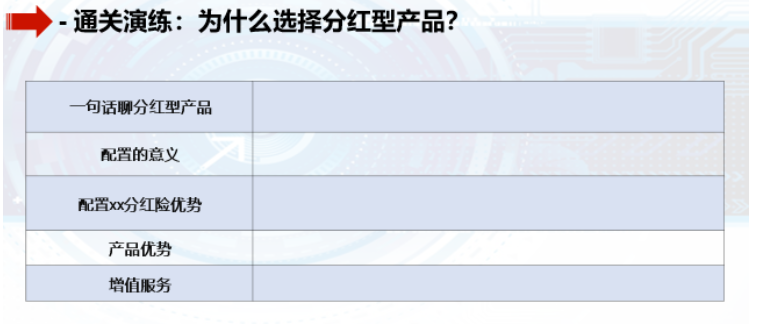

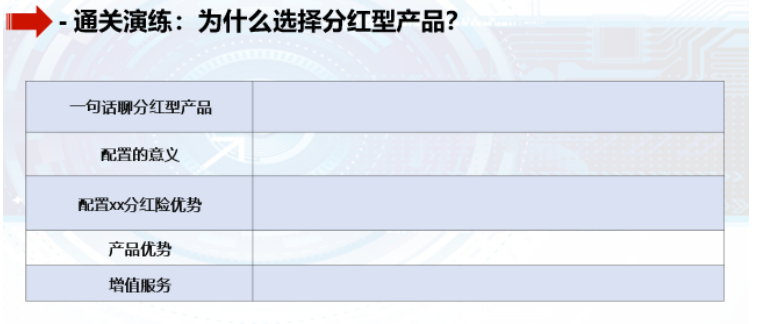

四、团队研讨:分红险不得不买的十大理由

第三讲:销售篇 - 四大步骤开发客户

一、客户KYC需求了解

1、客户信息收集- KYC的不同信息产生不同的作用

1)基础信息———判断客户潜在风险

2)外在信息———决定客户沟通策略

3)深层信息———提示客户配置方案

客户的核心风险点——准确识别才能有的放矢

风险识图-50个维度

2、案例解析——客户KYC分析流程

1)资产结构:发现不合理

2)家庭结构:找到风险点

3)兴趣爱好:建立同理心

4)财富来源:思考解决方案

5)案例

婚姻风险隔离

家业企业隔离

二、客户需求激发四问法

1、“需求导向,专业销”SPIN 方法

2、找出客户痛点和刚需的提问法

3、SPIN销售话术演练

现场分组演练沟通法,掌握与客户沟通的切入点,并学会如何KYC客户

流程

4、四大场景下的客户需求激发

通关:四大场景下的客户需求激发

三、中高净值客户需求满足

第一类客户:创富篇 – 年金让你“有钱賺“

1.客户画像:中产家庭、无暇理财、安全投资追求者

2.客户担心:找不到安全资产、零利率市场来临、资产贬值

3金融工具比较:理财、股票、年金险

4.年金险价值

5.沟通话术和案例

案例分享:

现金为王型客户沟通逻辑

收益为王型客户沟通逻辑

第二类客户:守福篇 – 年金让你“有钱花“

1.客户画像:

子女教育、全职富太太、养老危机、房贷车贷高企、中年危机、婚姻危机、单身贵族

2.客户担心:

孩子抚养和高昂教育金、婚姻破裂人财两空、企业高管失业危机、企业经营风险

3、个人养老金时代下的时代机遇

1)三冬叠加的时代——人口的冬天

2)三冬叠加的时代——社保的冬天

社保养老金替代率不足

分享:你能在社保拿多少养老金?

3)三冬叠加的时代——人生的冬天

4)年金险的躺赢价值

符合三大特点:持续不断、稳定收入、与生命等长

3.金融工具比较:基金、房产、存款、年金险、社会保障体系

4.年金险价值:风险隔离、未来现金流规划、活多久领多久

5.沟通话术和案例

第三类客户:传富篇 – 年金险让你“有钱传”

1.客户画像:多子女家庭、离婚和再婚家庭、企业主、孩子年龄差距大、子不承父业

2.客户担心:疫情下企业的债务和税务、子女挥霍、子女婚姻变故后家庭资产流失、企业未来经验

3.金融工具的比较:财富传承规划比较

4.年金险的价值

年金险在传承中的核心功能

四、客户异议处理

1. 异议产生的原因

2. 小组讨论:针对方案或者实际案例总结可能遇到的客户异议,归纳三大类问题

通关一

通关二

通关三:

通关四