课程背景:

随着我国金融市场日趋成熟、消费金融同质化产品日趋严重,在此过程中、消费经济时代下的25-40岁的高净值客户,已经成为多家商业银行及消费金融公司的产品优化与市场营销的重点目标客户画像。而实际工作中我们了解到:

1、前端客户经理采用营销方式仍然是等按揭资源标准流程操作;

2、营销团队负责人及业务骨干的优秀作业方式无法在团队复制;

3、面对已成交客户无法打开转介绍局面、场景化营销无从下手、无法有效促达、微信朋友圈产品发布无人点赞问津。这些情况使得个贷产品的营销工作难以突破瓶颈。销售目标达成困难重重。

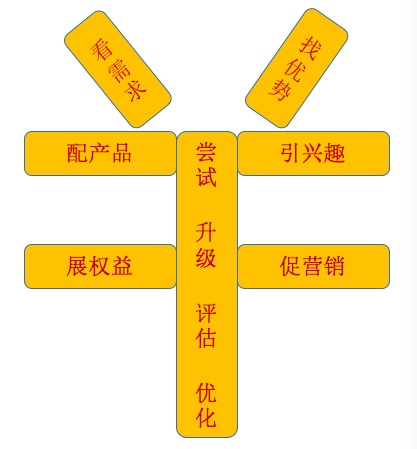

个贷客户经理需掌握多元化的营销技巧,快速直抵客户需求,完成产品营销,提升绩效。本课程从客户需求角度分析,匹配25-40岁目标客群销售策略,结合银行个贷类产品,提升学员场景化营销能力,快速达成绩效。

课程收益:

课程时间:1天 6小时/天

课程对象:商业银行信贷客户经理

课程方式:

注重销售技巧的实战性,结合学员日常工作列举场景化营销等案例,分析指导营销策略、方法与技巧、结合本公司消费信贷产品制定营销策略,

挖掘本公司消费信贷产品买点进行情景演练,并在演练结束后,给予辅导和反馈。提供系统营销与管理工具、策划方案;并给予详细的流程与话术指导。

提升课程内容与实际工作的关联性,确保学以致用,提升课程的有效性。

课程大纲

课程导入

你是客户,认为你自己说的话可信度有多少?

客户中有多少真正理解年化利率手续费、等额本息等专业术语的?

怎样在营销中介绍年化利率

客户相信你、你能说清产品、对你有多重要?

怎样结合本行市场活动开展营销?

第一讲:信贷业务营销现状

一、客户拒绝被营销的原因

1. 九宫格调查拒绝办理消费分期的原因

A4纸折成九宫格,学员填写,并寻找相同点

结论:客户经理的关注点往往在产品而忽略了服务

2. 客户不需要办理业务的三大原因

1)未意识到需要

2)不紧急不重要

3)未抓住需求点

案例:某银行消费贷产品机场、高铁站站场景化获客营销案例

二、视窗沟通撬动客户欲望

1.游戏

小组分享:你所不知道的我

2.乔哈里视窗模型了解营销信消费金融营销本质

1)公开象限

2)隐私象限

3)盲点象限

4)潜能象限

案例:如何理解营销中“客户三秒就拒绝”的底层逻辑

3.客户成交周期判断客户消费信贷业务办理意向

1)完美期

2)犹豫期

3)标准期

4)对比期

5)调整期

6)确定期

解析:客户经理在营销过程中的错误“开口就办、不做推荐、拒绝就散“

第二讲:消费信贷营销之第三方商户合作营销

一、商户合作拜访之法人沟通

1.话题切入——市场调查

2.需求挖掘——沟通需求

3.解决痛点——匹配产品

4.临门一脚——促动时机

案例:公司快递站、外卖公司合作营销案例

二、以点带线之法人转介

1.了解情况——梳理关系

2.信息挖掘——商户共赢

3.寻求转接——帮忙电话

案例:利用汽车产品链完成汽车产业生态圈保险、4s店客户营销

三、以线展面之三方客户挖掘

1)利用客户——客户家庭关系

2)情感营销——促达促动促成

3)知识营销——客户销售助理

方法:江苏银行消费金融利用关键人开展新能源骑车4s店、汽贸公司合作营销。

小组讨论:SWOT分析我行产品与市场同业产品的竞争优势

1)陌生拜访典型场景之写字楼拜访要点与案例分析;

2)陌生拜访典型场景之沿街商户拜访要点与案例分析;

3)陌生拜访典型场景之驻点摆展拜访要点与案例分析;

4)陌生拜访典型场景之三方合作拜访要点与案例分析;

第三讲:消费信贷营销之企业团办

一、关键人物识别

二、营销准备工作

1)物料准备

2)时间安排

3)地点选择

4)人员安排

5)场地布置

四、营销中技巧

1)重点关键人物沟通

2)进驻前准备

3)营销中技巧

4)营销后跟进

识别客户完成MGM营销

案例:某银行完成消费金融企业沙龙营销

第四讲:新媒体环境下消费信贷客户关系维护与转介绍营销

案例:某银行客户经理微信营销失败案例分析微信、短信营销要点

一、建立关系必要性

1.持有产品数

2. 客户忠诚度

二、关系维护工具篇

1.如来神掌通讯录

合理标记客户持有产品数

案例:为客户提供专属定制化一对一服务。

2.社群营销——从微信朋友圈说起

1)不同时段发送不同的信息

2)朋友圈内容的2-8法则

3)持续营造朋友圈口碑

案例:某消费信贷客户经理利用社群营销业绩达成全国前三名

3. 有效维护存量客户

1)零售产品交叉销售

2)高净值转向多利润

3)撬动对公客户杠杆

案例:某商业银行客户经理成功策返他行高净值信用卡客户

三、新媒体社群营销的六种方法

病毒式内容设计

1. 视频

2. 图片

3. 段子

4. 游戏

教学方法:讲授、演示

1)病毒营销:依靠用户自发的口碑宣传

2)事件营销:贴合热点事件做捆绑营销

3)饥饿营销:制造“供不应求”的场域

4)知识营销:消费金融知识“信息不对称”

5)互动营销:通过线上互动引流做营销

5)情感营销:激发目标客户群情感共鸣

第五讲:存量客户电话交叉营销消费贷产品

一、电话营销四步法

1)预热联系

电话前针对客户进行话题点切入,制作电话名片

2)领养客户

表明身份、提供服务、真诚专业,告知专属身份

3)邀约办理

我们在教客户买而非叫客户买

附加服务:服务附加、情感附加、感受附加

4)经营维护

我们是金融顾问而非产品推销员

二、寻找沟通中的成交点

1、面前的问题:消费信贷电话营销的错位策略

1、客户会拒绝的三大原因

2、努力达成了“差强人意”

3、电话营销客户成交闭环

2. 眼睛看到的:银行客户差异化电话营销策略

1、差异化的电话营销策略

2、存量目标客户有效分类

3、电话营销员工角色定位

3、脑子想到的:目标客户高效预热与领养策略

1、电话营销的三大法宝

2、电话营销前准备工作

3、客户无法拒绝的链接

4、嘴上说出的:电话外呼风险急救与异议策略

1、开场类电话营销话术

2、个人情感类电话营销

3、结束类电话营销话术

5、结束跟进的:失败外呼那些“坑”的填补策略

1、电话未成交后的客户跟进

2、附加操作提升客户感受度

工具:电话营销自检清单使用